●初回相談無料●

ご自宅までお伺いいたします

お申し込みはこちら

こんなお悩みございませんか…?

- 相続税がいくらになるか知りたい

- 急な相続で困っている

- 相続税をなるべく安く抑えたい

- 身近に相談できる人がいない

当社の確かな実績・経験豊富な

相続専門税理士がスピーディーに

対応いたします!

当社の確かな実績・経験豊富な

相続専門税理士がスピーディーに

対応いたします!

お問い合わせに素早く対応

土日祝対応可、年間361日営業しています

大晦日・正月三が日(12/31-1/3)を除き、全日営業しております。お客様の不安を1分1秒でも早く取り除きたい、という想いをメンバー全員で共有する事で顧客満足度を高めます。

お客様満足度99%

年間500件の豊富な実績

令和5年時点でクレーム率は1%未満。年間の相続税申告500件超の圧倒的な実績はお客様やご紹介者様からの確かな信頼の証です。これからもご期待を裏切る事のないよう事務所一丸となって精進して参ります。

初回面談無料※ご自宅までお伺いいたします ※生前対策に関するご相談を除く

強引な勧誘・契約は致しません

ご家族を亡くされた悲しみ、息つく暇もないスケジュールのなか、故人様の遺志を託すことにも繋がる業務を「誰に任せるのか」非常に慎重な決断が要求されます。弊社へ業務を任せたいと決心された時、改めてご連絡いただく事をお勧めしております。

相続のご相談・お問い合わせ

税理士法人ともには土日祝休まず、年間361日営業しております。

お問い合わせには迅速に対応し、お客様の不安の早期解決に尽力いたします。

相続に関するお困りごとは私たちにお任せください。

税理士法人ともには土日祝休まず、年間361日営業しております。お問い合わせには迅速に対応し、お客様の不安の早期解決に尽力いたします。相続に関するお困りごとは私たちにお任せください。

ーフォームからお問い合わせー

24時間受付中

※生前対策に関するご相談料は ( 33,000円/1時間 )

を頂戴しております。

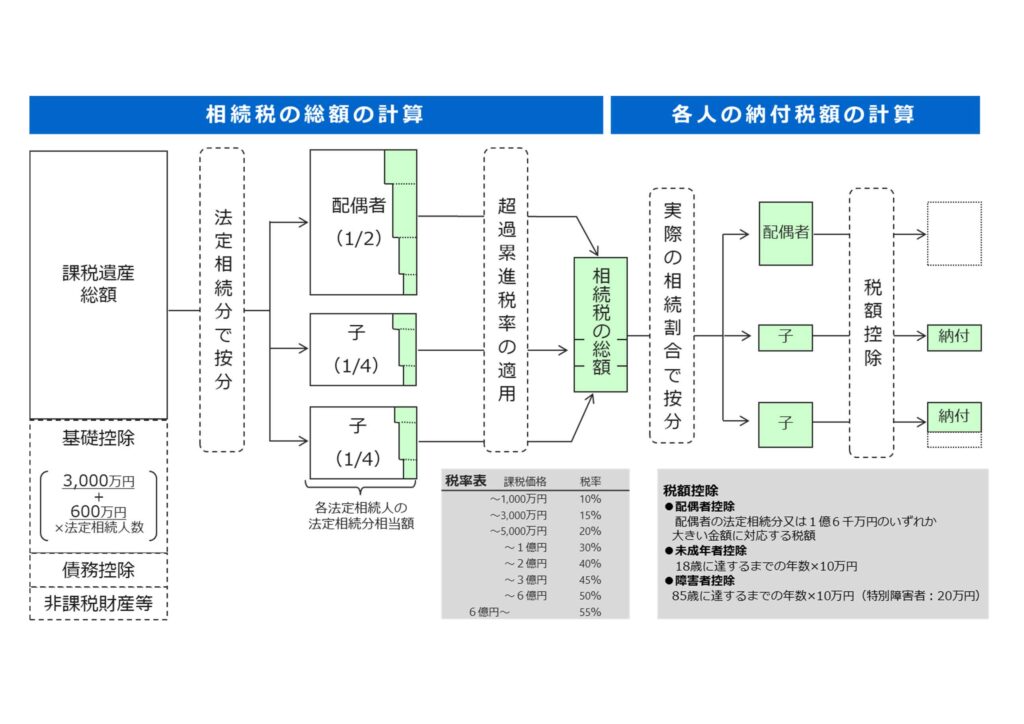

Q. 相続税がかかる・かからない?基準は?

A.財産の総額が「基礎控除額」を下回った場合、相続税は課税されません。

基礎控除額

3,000万円+600万円×相続人の数

例えば、

被相続人(亡くなられた方): 父 財産額:8,000万円

相続人(3名): 母 | 長男 | 長女 |

の場合、

3,000万円+600万円×3名=4,800万円 が基礎控除額となり、差額3,200万円に対し相続税が課せられます。

もし財産の総額が4,800万円を下回っていた場合は相続税は課せらません。

詳しくは財務省HP『Q&A ~身近な税について調べる~>相続税について教えてください。』をご覧ください。

Q.相続税は税理士によって変わることがあるって本当?

A.相続税は担当税理士により、大きく変わることがあります!

相続税が担当税理士によって変わってしまう“3つの要因”

①相続に関する特例や財産の評価方法が複数あります

相続税の申告は、特例や評価方法が複数あるため、税理士によって納税金額が大きく変わります。

当法人の担当税理士は、250件以上の相続税申告の経験を積んだ、まさに「相続専門」の税理士のみです。法人内の税理士による、当たり外れがありません。

②相続税申告経験の違い

日本では、税理士1人当たりが年間に受ける相続税の案件数は、1件程度*。

大半の税理士事務所は法人税申告を業務としており、毎月の顧問料や決算報酬が収益の殆どを占めます。税理士の間でも、相続税は特殊な税金といわれており、相続と会計では業務内容が全く異なります。

③相続のエキスパートだからできる "ご提案"

統計*から算出すると、1人の税理士が1年間に担当するであろう相続税申告の件数は、1〜2件あるかないかです。会計などが専門の税理士にとって、相続申告は日常的によく引き受ける仕事ではありません。申告技術を磨く機会自体が少ないので経験を積むのは難しいでしょう。

いっぽう税理士法人ともにでは、担当者1人あたりで年間35件以上の相続税申告を担当します。日本人が就業する年月はだいたい35年から45年ほどです。平均的な税理士であれば生涯かけて担当するであろう相続税申告の件数を、ともにの税理士はたった1年でクリアしているのです。

優秀な外科医は手術をすればするほど名医になっていくと言われます。相続税申告においても同じことが言えるでしょう。

※国税庁統計 相続税申告状況 および日本税理士会統計 税理士登録者数より算出

相続発生〜相続税申告まで 10ヶ月の流れ

相続発生2ヶ月〜4ヶ月

お見積もり・ご契約

面談・資料収集

被相続人確定申告、財産評価、土地評価

相続発生6ヶ月

相続税概算の提示、遺産目録作成

遺産分割協議の開始

相続発生9ヶ月

相続税申告書・分割協議書の押印等

相続発生10ヶ月

相続税申告書提出、相続税納付

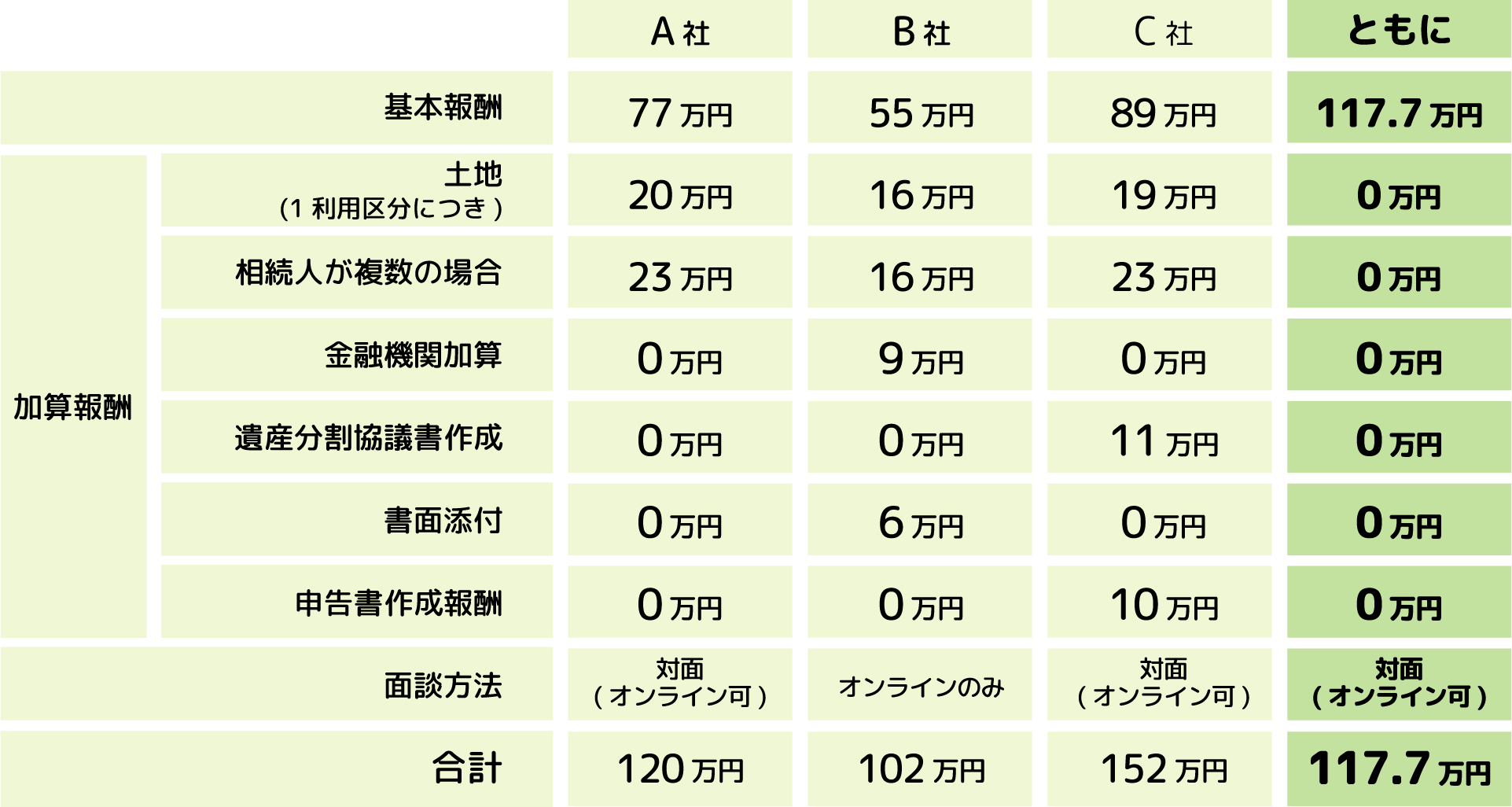

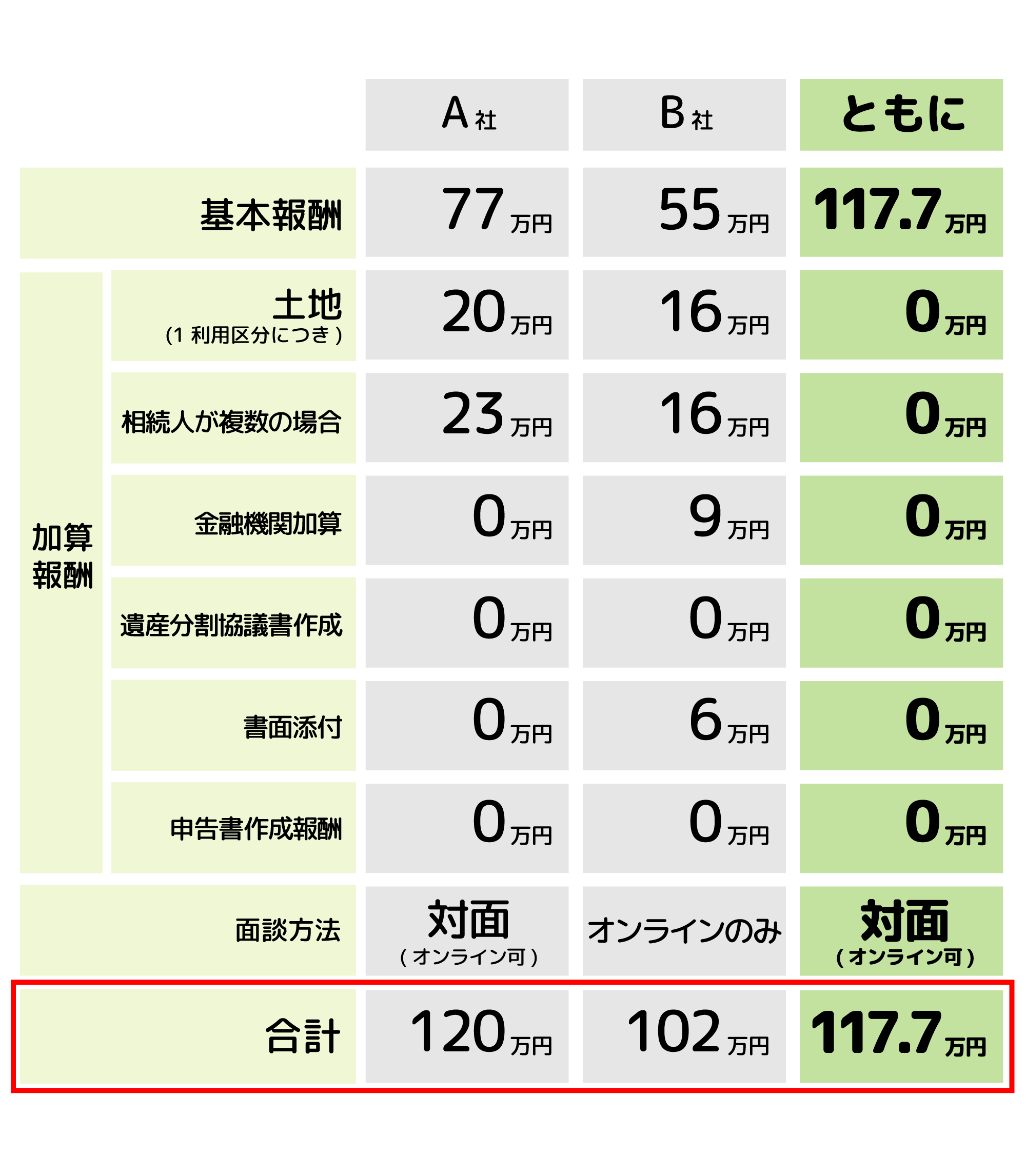

結局いくらかかるの?

相続税申告報酬のイメージ

※上述の料金はモデルケールを例にした報酬額イメージです。お客様のご状況により変動いたします。

予めかかる料金を含み総額でご提示しております。

相続税申告は一人として同じ状況の方はおらず、非常に複雑な手続きを含む作業です。表示価格内では対応できずやむを得ない追加料金が発生することもございます。しかし基本料金だけの表示にどんどん加算していくわけではなく、当社では一般的にかかる作業はあらかじめ料金内に含め表示しております。お客様のご状況をお伺いし正確な報酬を提示してから業務を開始いたしますのでご安心ください。

お客様に寄り添った価格設定

お客様のご不安を解消するには様々な手続きに包括的に対応する必要があります。またより深くお客様の情報を理解し、私どもの対応状況についても理解していただきたいため、お打ち合わせも、節目節目に設けるよう設定しております。スピーディーできめ細やかな対応を心がけご納得いただけるサービスをご提供いたします。

豊富な経験に裏打ちされた適正な料金設定

年間500件以上の相続税申告を対応する当社だからこそわかる「適正価格」がございます。常にオーダーメイドとなる相続税申告にお客様の不安を解消しながら、適切に、最良の選択をご提案いたします。他社よりも高く感じることもあるかもしれませんが、ご提案の金額が私たちの「適正価格」です。

お客様の声

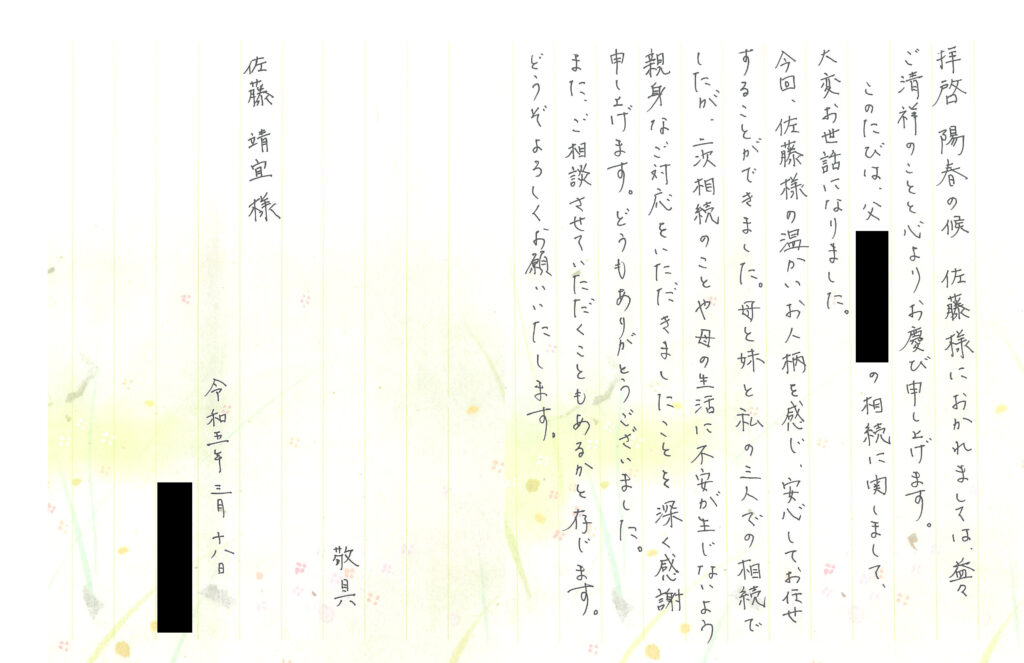

お客様からのお手紙

拝啓 陽春の候 佐藤様におかれましては、益々ご清祥のことと心よりお慶び申し上げます。

この度は父の相続に関しまして、大変お世話になりました。

今回、佐藤様の温かいお人柄を感じ、安心してお任せすることができました。母と妹と私の三人での相続でしたが、二次相続のことや母の生活に不安が生じないよう親身なご対応をいただきましたことを深く感謝申し上げます。どうもありがとうございました。

また、ご相談させていただくこともあるかと存じます。

どうぞよろしくお願いいたします。 敬具

A様

お客様からのお手紙

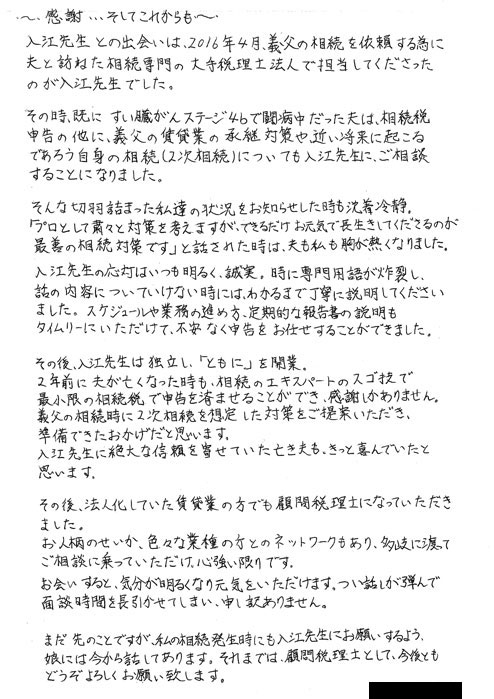

~感謝・・・そしてこれからも~

義父の相続を依頼するために夫と訪ねた相続専門の大手税理士法人で担当してくださったのが、入江先生との出会いでした。その時闘病中だった夫は、義父の賃貸業の承継対策や、近い将来に起こるであろう自身の相続(2次相続)についても入江先生にご相談することになりました。

そんな切羽詰まった私達の状況をお知らせした時も冷静沈着。「プロとして粛々と対策を考えますが、できるだけお元気で長生きしてくださるのが最善の相続対策です」と話された時は、夫も私も胸が熱くなりました。

入江先生の対応はいつも明るく、誠実。時に話の内容についていけない時には、わかるまで丁寧に説明してくださいました。スケジュールや業務の進め方、定期的な報告書の説明もタイムリーにいただけて、不安なく申告をお任せすることができました。

2年前に夫が亡くなった時も、相続のエキスパートのスゴ技で最小限の相続税で申告を済ませることができ、感謝しかありません。入江先生に絶大な信頼を寄せていた亡き夫も、きっと喜んでいたと思います。

その後、法人化していた賃貸業の方でも顧問税理士になっていただきました。お人柄のせいか、いろいろな業種の方とのネットワークもあり、多岐にわたってご相談に乗っていただけ、心強い限りです。

今後ともどうぞ宜しくお願い致します。

M様

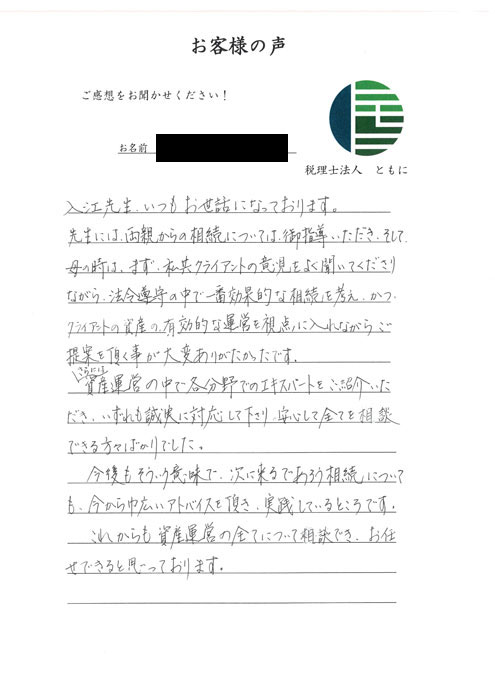

お客様からのお手紙

入江先生、いつもお世話になっております。

先生には、両親からの相続についてご指導いただき、そして、母の時は、まず、私共クライアントの意見をよく聞いてくださりながら、法令遵守の中で一番効果的な相続を考え、かつ、クライアントの資産の有効的な運営を視点に入れながらご提案をいただくことが大変ありがたかったです。

さらには資産運営の中で各分野でのエキスパートをご紹介いただき、いずれも誠実に対応してくださり、安心して全てを相談できる方々ばかりでした。

今後もそういう意味で、次に来るであろう相続についても、今から幅広いアドバイスをいただき、実践しているところです。これからも資産運営の全てについて相談でき、お任せできると思っております。

I様

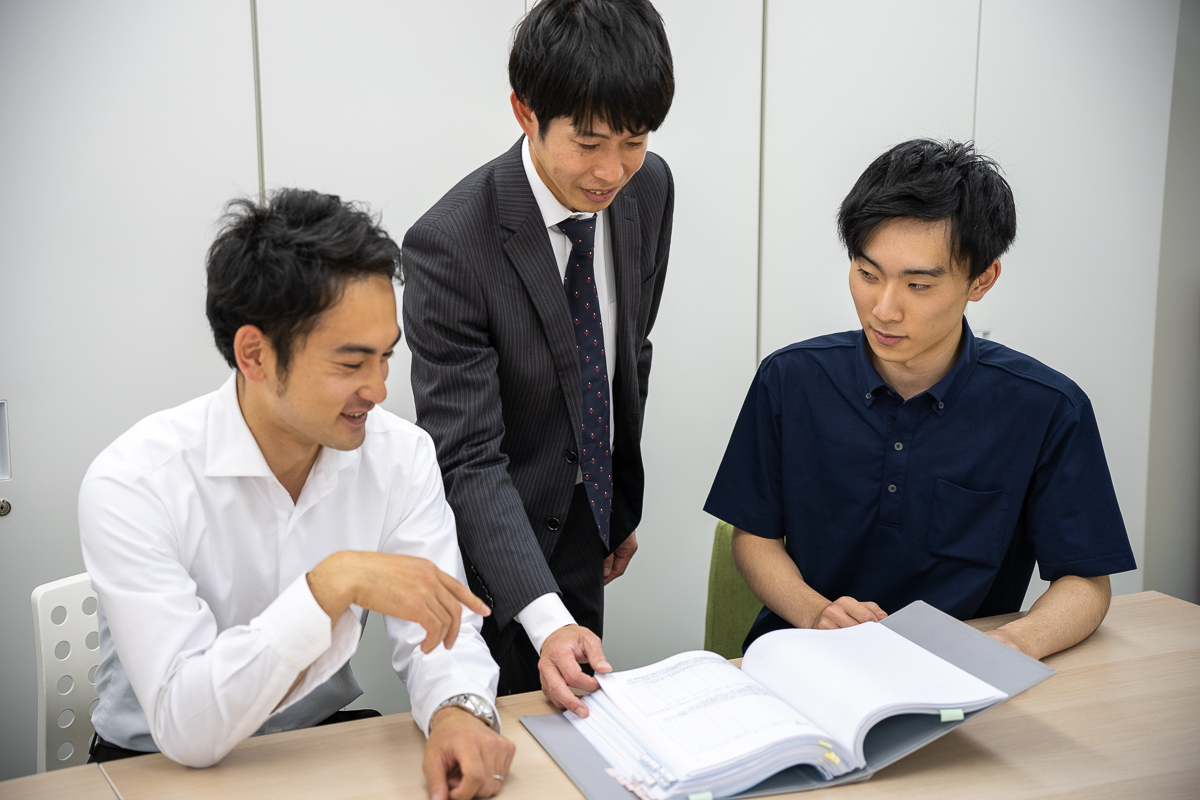

私たちがサポートします!

会社概要

| 経営理念 | お客様とともに発展します |

| 名称 | 税理士法人 ともに |

| 所属 | 東京税理士会 新宿支部 東京地方税理士会 小田原支部 登録法人番号:第4298号 登録法人番号:第4298-2号 NPO法人 日本地主家主協会 一般社団法人 全国資産終活支援センター NCPグループ |

| 取扱事業 | 相続税申告、相続・事業承継対策、資産税関連業務 |

| 設立 | 2018年6月1日 |

| 従業員数 | 税理士10名(有資格者含む) 、スタッフ60名 ※2023年3月末現在 |

| 事業所 | 新宿本社 小田原事務所 |

アクセス・事業所一覧

税理士法人ともには、新宿、小田原に2つの窓口があり、どこの窓口も駅から近くアクセス抜群です。

本社

<本社>

〒160-0023 東京都新宿区西新宿7丁目4-5冨士野ビル4階

TEL 03-6908-7457

各線新宿駅 西口 徒歩7分

大江戸線新宿西口駅 D5番出口 徒歩5分

西武新宿駅 正面口 徒歩5分

小田原事務所

<小田原事務所>

〒250-0011 神奈川県小田原市栄町1丁目14-28NTT小田原ビル1F

TEL 0120-788-246

各線小田原駅 東口 徒歩5分

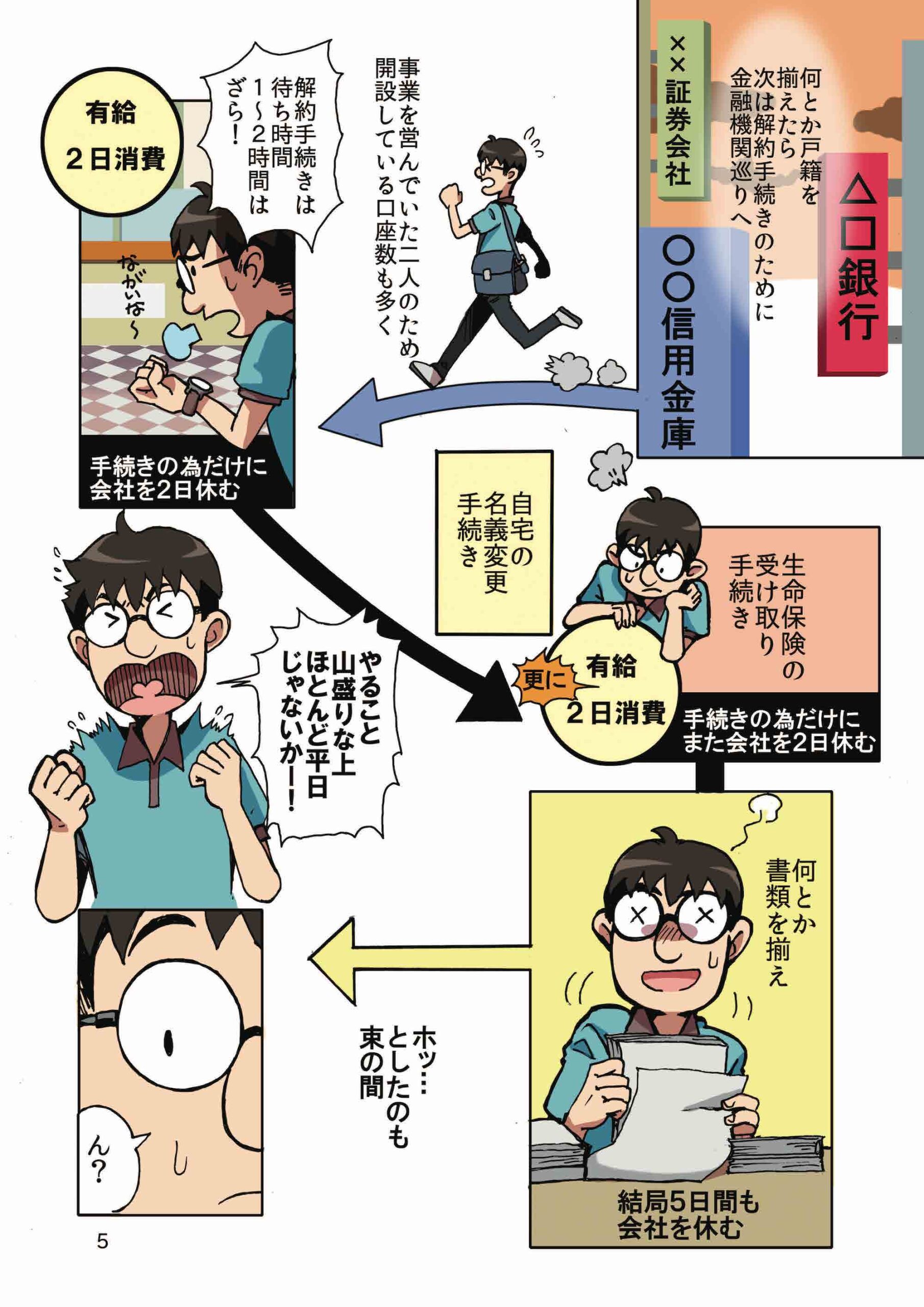

マンガでわかる!失敗しない相続専門税理士の選び方!

▼▼▼ 試し読みはこちらから ▼▼▼

相続税申告って自分でもできる…?

『マンガでわかる!失敗しない相続専門税理士の選び方!』