遺産を孫に相続させるには?5つの実践方法と相続できる割合を解説

この記事では、遺産を孫に相続させる方法を5つご紹介します。

法律どおりの相続であれば、亡くなった方の遺産を相続するのは法定順位が上位の相続人です。被相続人の子どもが存命なら孫が相続することはありません。しかしある方法を使えば、孫に財産を相続させることが可能です。ただしこの方法には注意すべき点もあります。

孫に遺産を渡す方法と注意点をわかりやすく解説していますので、遺産を孫に継がせたいけど、どうしたらよいのだろう?と悩んでいる方は、ぜひお読みください。

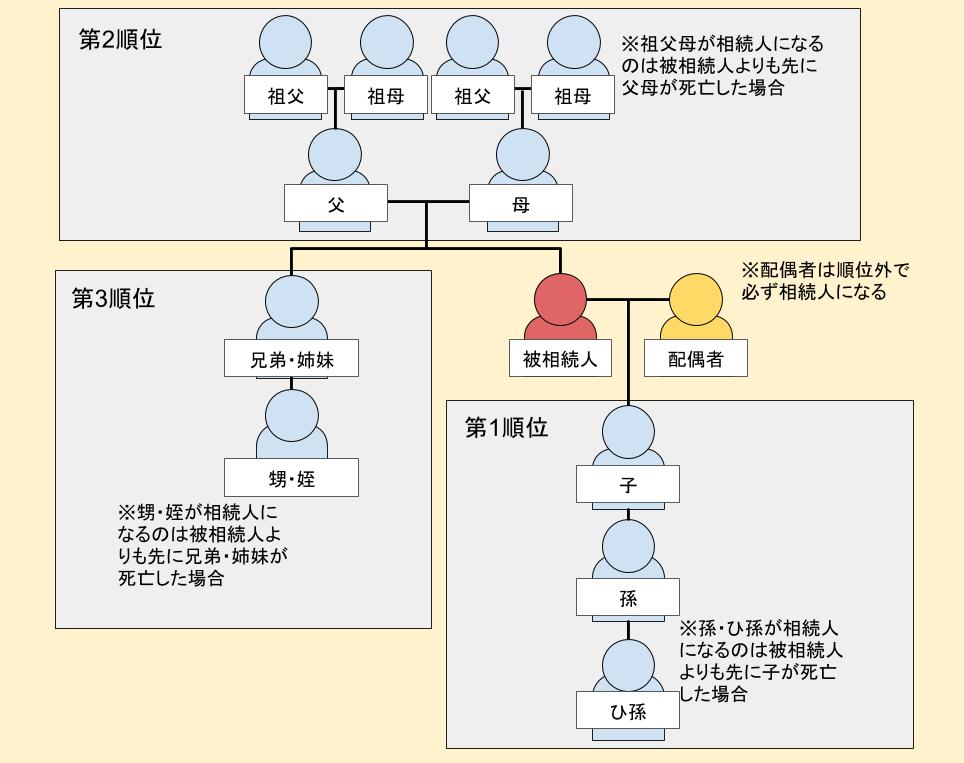

遺産相続するときの相続人の順位

遺産をもらえる順番は法律で決まっています。これが遺産相続するときの相続人の順位です。孫が遺産を相続するには相続人になっていなくてはなりません。それでは孫が相続人になるためにどうすればよいのか、相続人の順位を見ていきましょう。

法律で定められた順位には、第1順位、第2順位、第3順位の3つがあります。

第1順位:子供

第1順位は子どもです。もし子供が既に他界している場合は、その子供の直系卑属(被相続人の孫やひ孫など)が相続人となります。つまり、子供が生きている場合は、孫がいても子供が相続し、子供は他界したが孫がいる場合には、孫に相続権が与えられるのです。

第2順位:被相続人の親

第2順位は被相続人の親です。第1順位にあたる故人の子供や孫がいない場合は、第2順位である被相続人の父母や祖父母が相続人となります。

父母と祖父母がどちらも健在の場合は、相続順位は被相続人に近い順となります。まず父母、次に祖父母の順となります。ただし、第1順位の人がいる場合には、第2順位は相続人にはなりません。

第3順位:被相続人の兄弟姉妹

第3順位は被相続人の兄弟姉妹です。第1順位の人も第2順位の人もいない場合は、第3順位の人が相続人となります。

第1順位、第2順位の人がいる場合、第3順位の人は相続人になりません。

第3順位である兄弟姉妹が既に他界しているときは、その人の子供(被相続人の甥や姪)が相続人となります。(これも代襲相続に該当します)

※第3順位での代襲相続(下の世代に引き継ぐこと)は1回と規定されています。このため、相続人になる可能性があるのは甥や姪までです。甥や姪の子供が相続人になることはありません。

養子縁組をしていたり遺言書が遺されていたりすると、例外として孫にも遺産相続権が与えられます。しかし、基本的に被相続人(故人)の子供が生きている限り、孫に相続させることは不可能と考えられます。

※注意1

被相続人の子供が相続権を放棄した場合は、初めから相続人でなかったものとみなされ、代襲相続もできなくなります。

※注意2

被相続人に配偶者がいる場合には、配偶者は順位外の相続人になります。

ここまで解説してきたように、孫が法律上相続分を認められるのは、その親である子が相続時点で亡くなっている場合に限られます。

基本的に孫は財産を相続できません。しかし、今から解説する方法を利用すれば、孫に遺産を渡すことが可能になります。

孫に遺産相続する5つの方法

では孫に遺産相続するための具体的な方法を5つご紹介します。

孫に遺産相続する方法1 代襲相続

被相続人(故人)の死亡時にすでに子供が他界している場合、孫が遺産を相続できる制度があります。この制度を『代襲相続』と呼びます。代襲相続によって相続人となった人のことを「代襲相続人(だいしゅうそうぞくにん)」(または「代襲者(だいしゅうしゃ)」)と言います。

また、代襲される人のことを「被代襲者(ひだいしゅうしゃ)」と言います。例えば、被相続人の子が被相続人よりも先に亡くなった場合は、その子が被代襲者になります。被代襲者が離婚しているかどうかは関係ありません。被代襲者が離婚していても代襲相続は生じます。

例えば、被相続人(女)の息子Aと女性Bが結婚して子どもCが生まれた後、息子Aと女性Bが離婚して、子どもCはBに引き取られ、以降、息子Aと子どもCは疎遠になったとします。

そして、長い年月が経過し、息子Aが亡くなり、被相続人も亡くなったとします。

このように両親が離婚して長年交流がなく関係が希薄化していた場合であっても、その事情に関係なく子どもCが代襲相続することができます。

そして、代襲相続が生じるのは被代襲者が亡くなったときだけではありません。代襲相続は、次の場合にも生じます。

- 被代襲者が被相続人よりも先に亡くなった場合

- 被代襲者が推定相続人の廃除を受けた場合(※注1)

- 被代襲者が相続欠格事由に該当する場合(※注2)

※注1

「推定相続人の廃除」とは、財産を残す人にとっては、相続人に対して財産を渡さない手段になりうる制度です。例えば「子どもを虐待するような相続人に財産を渡したくない」といった事情があるときに使えます。

相続人にとっては廃除されてしまうと遺留分すらもらえなくなってしまう恐ろしい制度です。

※注2

「相続欠格」とは、相続人が相続に関して不正をはたらいたり、犯罪を犯したりした場合に、相続人や受遺者(遺言によって遺産を受け取る人)になれなくなる制度です。

被相続人、被代襲者が亡くなったかどうかについてですが、亡くなったことが確かでなくても、失踪宣告を受けた場合は法律上亡くなったとみなされます。

説明しましたように、代襲相続を利用すれば、孫に遺産を相続させることができます。しかし代襲相続できる状況は、意図的には作り出せません。自然に条件が揃わなければ、代襲相続による孫への遺産相続はできないと考えておきましょう。

なお、被代襲者が相続放棄をした場合も代襲相続は生じません。ご注意ください。

孫に遺産相続する方法2 遺言書を作成

孫に遺産相続するには、他にも方法があります。遺言書を作ることで、自身の希望に沿った遺産分配ができる可能性があります。

代襲相続の場合は、法律で定められた相続人と相談した上で相続額が決まります。いっぽう遺言書を作成する方法は、相続の順番やあらかじめ規定されている法定相続分も基本的には無視できます。資産のうち相続させたい金額が指定できるため、遺言書の作成は、孫に遺産相続させたい場合に一番おすすめの方法です。

ただし、遺留分※を請求された場合は、故人が希望した割合で相続できないこともあります。もし誰からも訴えられず遺言通りに相続できた場合、祖父母の遺産を孫が全て受け取ることになります。

※遺留分とは

特定の者にだけ有利な内容の遺産分配がなされた場合に、一定の範囲の法定相続人が自己の最低限の遺産の取り分を確保できる制度です。

とは言っても、孫が全ての遺産を取得できるのは、あくまで理論上の話です。実際はスムーズに進むことはほとんどなく、その他の相続人にも分配するケースが多いです。

孫に遺産相続する方法3 孫と養子縁組する法

孫に遺産相続するためには、養子縁組という方法もあります。孫と養子縁組をして養子にすれば、遺産相続においても「孫」ではなく、「遺産相続するときの相続人の順位」で説明した第1順位の「子供」とみなされます。このため、孫を養子にすれば、祖父母から孫へ直接遺産を相続させる事ができます。

孫を養子にすると、相続人が増えて相続税対策にも繋がる※など、他にもメリットがあります。もっとも親族が養子縁組に同意しない、など相続トラブルを誘発する可能性もあるので、注意が必要です。

※相続人が増えると相続税対策になります。しかし養子全員が相続人として控除対象になるわけではありません。被相続人に実の子供がいる場合は、相続税法の税額計算で相続人として認められる養子の数は1人までです。

孫に遺産相続する方法4 贈与で財産を渡す

孫に遺産相続する方法としては、他に贈与によって渡す方法があります。被相続人がまだ生きていて相続が発生する前に、孫に対して財産を渡しておくという方法です。これを生前贈与といいます。

生前贈与の場合、年間の贈与額が110万円以内であれば課税されません。なので早いうちから生前贈与によって孫に財産を渡しておくことは相続税対策としても有効です。

例えば、被相続人が亡くなる20年前から、3人の孫に対して年間110万円の贈与を継続的に行っていた場合、6600万円を非課税で孫に分配することが可能になります。

(110万円×3人×20年間=6600万円)

ただし銀行振り込みなどの形で生前贈与を行う場合には、贈与が「名義預金」とみなされないように注意が必要です。

名義預金とは、簡単にいうと「名義上は孫になっているが、実質上は贈与をした人のお金」とみなされるお金のことです。

贈与したお金が名義預金とみなされた場合、名義預金は遺産に含めるべきものとして相続税が課せられます。

名義預金とみなされないためには、贈与契約書を作成すること、口座開設を孫本人にさせる、通帳やカードの保管を自分でさせるなどの対策が必要です。

国は、貯蓄のある高齢者層から消費意欲が旺盛な若年層への資金の移転を支援するため、さまざまな贈与税の非課税制度を設けています。こうした制度を活用した生前贈与をすれば、亡くなったときの遺産が少なくなり、相続税の負担を軽減することができます。相続税の軽減と贈与税の非課税についての詳しい説明は別記事をご参照ください。

名義預金とみなされないための具体策

- 贈与契約書を作成する※注1※注2

- 口座開設を孫本人にさせる

- 通帳やカードの保管を孫に自分でさせる

特に孫が未成年者である場合は、親権者である孫の親(財産所有者から見ると子もしくは子の配偶者)が受贈者の契約行為を代行する必要があります。さらに税務調査を意識すると、以下の注1、注2を守ることがポイントとなります。

※注1

贈与契約書の押印は認印ではなく、贈与者・受贈者の双方が実印で作成すること

(未成年者が受贈者の場合には親権者の実印)

※注2

贈与契約書には公証人役場で確定日付印をもらうこと

孫に遺産相続する方法5 生命保険の受取人に指定

孫に遺産相続するためには、孫を生命保険の受取人に指定する方法もあります。生命保険金は、相続が発生した時の遺産分割の対象に含まれません。そのため、生命保険に加入し、孫を保険金受取人としておけば、孫に財産を渡すことができます。

しかし生命保険の受取人にするのは、相続税対策の面で見るとデメリットのある方法といえます。なぜなら相続税の生命保険金の非課税枠は「法定相続人1名につき500万円」と決められているからです。

生命保険金の非課税枠は、下記の算式で計算できます。

生命保険金の非課税額=法定相続人の数 × 500万円

孫を保険金受取人にする場合で、被相続人の子(孫の親)が既に亡くなっている場合には、孫に代襲相続人として法定相続人の権利があります。このときは、孫にも非課税枠が適用されます。

しかし被相続人の子が生きていて法定相続人となる場合は、孫は法定相続人にはなりません。孫が法定相続人でない場合に生命保険金を受け取ると、法定相続人に認められた非課税枠の適用を受けることができず、相続税の負担が大きくなってしまいます。

孫が相続できる遺産の割合は?

次に、孫が受け取れる遺産の金額について解説します。孫が受け取れる遺産の金額は状況によって割合が変わります。

孫が相続できる遺産の割合1 孫が代襲相続人の場合

まずは孫が代襲相続人となる場合の遺産割合の解説です。孫は、被相続人の子(孫の父または母)の立場を代襲したときに、代襲相続人となります。なので、まずは子の取り分割合について解説します。

子の取り分割合

被相続人に配偶者がいる場合(生きている場合)は、配偶者と子は遺産を半分ずつ相続します。

被相続人に子が複数いる場合は、子の取り分の中で、按分します。

被相続人に配偶者がいない場合は、遺産のすべてを子が相続します。子が複数いる場合は、按分します。

孫が代襲相続する場合の取り分割合

代襲相続の場合は、被代襲者の取り分を代襲相続人で按分します。

例えば、相続人が子2人の場合は、子がそれぞれ2分の1ずつ相続します。

子の内の1人であるAが被相続人よりも先に亡くなっていた場合は、子Aの取り分を孫2人が代襲相続します。被代襲者の取り分である2分の1を代襲相続人2人で按分するので、孫の取り分は4分の1ずつとなります。

例)

・被相続人の財産:5,000万円

・子(A、B):2名※子Aはすでに死亡

・孫(C、D):2名(Aの子)

上記設定での各相続人の法定相続分は・・・

子B:5,000万円×1/2=2,500万円

孫C:5,000万円×1/2×1/2=1,250万円

孫D:5,000万円×1/2×1/2=1,250万円

孫が相続できる遺産の割合2 孫が養子の場合

次に、孫が養子の場合の相続財産の割合について解説します。養子縁組を行うと孫は相続人となり、被相続人との関係は親と子になります。よって遺産の取り分は、実子と同じ割合です。

例えば、相続人が配偶者、実子Aと実子Bと養子C(Aの実子)の場合で解説しましょう。配偶者の取り分が1/2、ABCの取り分は、それぞれ6分の1ずつになります。

また、Aが被相続人よりも先に亡くなっていた場合は、CはAの代襲相続人としての取り分と、被相続人の子としての取り分を併せ持つことになり、Bが3分の1、Cが3分の2の取り分となります。

例)

・被相続人の財産:5,000万円

・配偶者:1名

・子A(孫Cより先に亡くなる)、子B:2名

・孫C(養子になる)

上記設定での各相続人の法定相続分は・・・

配偶者:5,000万円×1/2=2,500万円

子(B):5,000万円×1/2×1/3=833,3万円

孫C(AとCの分):5,000万円×1/2×2/3=1,666.6万円

孫が相続できる遺産の割合3 遺言書で相続遺産を引き継ぐ場合

続いて遺言書で孫に遺産を引き継ぐ場合の割合について解説します。遺言書を作る場合は、被相続人が自由に遺産の分配を決めることができます。

例えば

1:全財産を渡す

2:半分を渡す

3:1/3を渡す

など、分配割合の決め方は被相続人の自由です。しかし、法律で定められた法定相続人には最低限の遺産を受け取る権利があり、受け取る割合が決まっています。これを『遺留分』といいます。遺留分を無視した遺産分配を行おうとすると、他の相続人とのトラブルに発展する可能性があるので、注意しましょう。

法定相続のうち、配偶者や子の遺留分は法定相続分の1/2、親の遺留分は法定相続分の1/3、兄弟姉妹の遺留分は0と決められています。遺留分の割合に対して、それぞれの法定相続分を掛け算したものが最終的な遺留分になります。

相続財産の遺留分割合の計算方法

例1)遺言書で孫に全財産を渡すと記したが、妻1人と子が2人いる場合

孫:相続財産の1/2

妻と子:妻と子合わせて相続財産の1/2

妻→被相続人の財産の1/4

子1人あたり→被相続人の財産の1/4×1/2

※子が増えれば人数で分割

孫への遺産相続時にかかる税金

- 最後に、遺産相続した孫にかかる税金について解説します。

遺産を受け取った人は、相続税を申告して納税する義務があります。したがって、遺産を受け取った孫も相続税を納めねばなりません。恐ろしいことに、孫の相続税は2割加算です。

孫の相続税が2割加算になる理由は、相続税の税率が、相続する人の立場によって異なるからです。

まず以下の方が相続した場合、税率は通常です。

- ・配偶者

- ・親・子など1親等の血族

- ・代襲相続人となる孫

しかし上記以外の人が遺産を受け取ると、相続税は2割加算されます。たとえば下記の方が相続した場合、相続税が2割加算されます。

- ・代襲相続人でない孫が養子になった場合

- ・代襲相続人でない孫が遺産を受け取った場合

孫に遺産相続すると相続税が増えるのか‥とガッカリされましたか?しかし、長い目で見るとこれが節税になるかもしれません。と言いますのは、次の状況を考えてみて欲しいのです。

- ・親→子ども

- ・子ども→孫

と、2代の相続があれば、相続税も2回払う可能性があります。

これを

- 親→孫

と、1代飛び越えて相続すれば、相続税の支払いは1回で済むわけです。ということは、たとえ相続税が20%増えたとしても、トータルでは節税になるかもしれません。

とはいえ、相続の回数を2回から1回に減らしたら必ず節税できるというわけではありません。そこが税金の難しいところです。

節税できるかできないかは、相続の状況、相続人の状況、相続財産の状況により異なります。ご自身のケースで詳しく知りたい場合は、ぜひ相続の専門家にご相談ください。

一般的に孫の相続税を減らすために使える制度として、以下の2つの方法があります。

- ・贈与税の非課税制度を活用した生前贈与

- ・相続時精算課税制度を活用した生前贈与

生前贈与を活用すれば、孫にかかる相続税や贈与税の負担を減らせます。生前贈与は、贈与者と受贈者が合意すれば、成立するものです。

しかし生前贈与にはメリット・デメリットがあります。贈与を始める前に、充分な情報収集と家族の納得と合意を取り付けておかないと、逆にトラブルを招く可能性があります。あらかじめ孫にも遺産を相続したいという意思を家族に示し、スタートする前に話し合うことが重要です。

まとめ

孫に遺産を渡す方法を5つご紹介しました。さらに孫に相続できる遺産の割合、子どもを飛び越えて孫に遺産相続するデメリットとメリットも解説しています。

遺産相続では家族全員の心の満足が大事です。孫へ遺産を渡したいけど、他の相続人を嫌な気持ちにさせたくない、トラブルを防ぎたい、とお考えなら、始める前に充分シミュレーションしましょう。ぜひ行動を始める前に、専門家と話しをし、助言を受けてみてください。

税理士法人ともにでは、相続税に関わるさまざまなお悩みのご相談を承っております。生前贈与や相続開始後の対応についても多くの実績とノウハウを持っています。初回は無料でご相談可能です。 ぜひお気軽にお問い合わせください。

お電話でのご相談

上記フリーダイヤルまでお気軽にお電話ください。

(スマートフォンの方はアイコンをタップして発信)

メールでのご相談

お悩み・ご状況をお知らせください。

担当者より平日の2営業日以内に連絡いたします。

オンラインでの面談

オンラインツールを使用した面談も可能です。

まずはこちらからお問い合わせください。